Para mejorar su caótico sistema de transporte público, Lima requiere efectuar grandes inversiones en infraestructura y equipamiento, y afortunadamente las está llevando a cabo.

Muestras de ello son el recién inaugurado primer tramo de la Línea 1 del Metro, el sistema segregado de buses denominado El Metropolitano y los numerosos bypasses e intercambios viales que se viene construyendo desde hace varios años.

A esas obras, próximamente se les añadirán el segundo tramo (Grau-San Juan de Lurigancho) de la primera línea del Metro, la moderna Vía Expresa Parque Rímac, que conectará muy rápidamente (con un tramo que pasará por debajo del río Rímac) las zonas este y oeste de la capital, los denominados Buses Patrón, caracterizados por su gran capacidad, y posteriormente, en unos cuatro o cinco años, la subterránea Línea 2 del Metro, entre el Callao y Ate.

Pero, paralelamente, era necesario dictar medidas que pusieran fin a las indignantes conductas imperantes en las operaciones cotidianas del transporte capitalino. Eso es lo que, con gran tino, acaba de hacer la Municipalidad de Lima.

No es necesario, ni vale la pena, recordar la larga lista de abusos en los que incurren cada día los transportistas de nuestra ciudad. A todos los que hemos tenido la mala suerte de abordar sus unidades nos consta su pésimo comportamiento.

Por ello, cabe felicitar a la autoridad municipal, pues la norma dictada, la Ordenanza 1599, es muy completa y detallada. Los transportistas quedan advertidos, teniendo plazo hasta julio (fecha de su entrada en vigencia) para adecuarse a lo dispuesto. De lo contrario, tendrán que afrontar las duras sanciones allí establecidas.

Aquí, acompañando esta nota, tenemos la larga lista de tipificación de las infracciones (hacer click para ampliar). Hemos señalado con rojo aquellas que nos parecen especialmente ilustrativas del abuso actual, desde las criminales carreras entre vehículos hasta las interminables paradas en pos de pasajeros, pasando por la música estridente, los gritos desaforados, los terribles bocinazos y la suciedad e incomodidad en los vehículos. Todo ello un fiel reflejo de la más absoluta informalidad y falta de control.

Estamos seguros de que la observancia de lo allí dispuesto hará que la actividad del transporte público, una de las que más irritan y avergüenzan actualmente a los limeños, cambie radicalmente. De esa forma, a la modernidad que la capital viene adquiriendo en su infraestructura y equipamiento vial, se le sumarán valores tan importantes como el buen trato y el respeto, ausentes durante demasiado tiempo de nuestras calles. Con un transporte público que ofrece el lamentable espectáculo actual, a Lima le resulta prácticamente imposible proyectar la imagen de ciudad ordenada y progresista a la que aspira. Con nuevas y estrictas condiciones, que deberán ser cumplidas, se abre esa posibilidad.

viernes, 27 de abril de 2012

martes, 24 de abril de 2012

Perú: las Primeras 100 Empresas según Ingresos

Gracias a la información de la Bolsa de Valores de Lima (BVL), entidad ante la cual deben presentar trimestralmente sus estados financieros, hoy tenemos la relación de las cien empresas más grandes inscritas en ella. Dado que fue un buen año para nuestra economía (como lo demuestra el crecimiento de casi 7% en el PBI), los ingresos de la mayoría de ellas aumentaron significativamente.

El ordenamiento lo hemos efectuado en base a las ventas o ingresos (financieros o técnicos) registrados por estas empresas a lo largo del ejercicio 2011. La BVL publicó los datos en soles, y nosotros efectuamos la conversión a dólares, al tipo de cambio (S/. 2.696) manejado por la entidad.

La más grande es la estatal Petroperú, que facturó más de US$ 5 mil millones. Le sigue otra del rubro industrial-petrolero: Refinería La Pampilla (de propiedad de la española Repsol), que efectuó ventas por más de US$ 4 mil millones.

En los dos siguientes lugares se ubican las mineras cupríferas Southern (dueña de Cuajone en Moquegua y Toquepala en Tacna) y Cerro Verde (dueña de la homónima gran mina arequipeña).

Tras ellas se sitúan dos del sector finanzas: el holding Credicorp (que acaba de comprar una correduría chilena y que aspira a convertirse en un banco de inversión) y el Banco de Crédito, ambos pertenecientes al Grupo Romero.

Inmediatamente después figura la empresa de telecomunicaciones Telefónica Móviles, líder en ingresos de su grupo, al registrar ventas mayores que Telefónica del Perú (ubicada en el noveno puesto).

En el octavo casillero se ubica la minera aurífera Barrick (propietaria de Pierina y Laguna Norte o Alto Chicama) y en el décimo la productora de alimentos y bienes de consumo masivo Alicorp, del Grupo Romero.

Como se observa, las empresas vinculadas al negocio del gas ya comienzan a tener figuración destacada en los rankings de este tipo. Peru LNG, que exporta nuestro hidrocarburo, ya se sitúa en un prominente décimo primer lugar, con ventas por casi US$ 1,300 millones. En el mismo negocio, Pluspetrol Lote 56 (el lote cuyo gas se exporta) registró ventas por US$ 465 millones, en tanto que Pluspetrol Camisea (que abastece al mercado interno) facturó US$ 444 millones. Transportadora de Gas del Perú (TGP), operadora de los gasoductos que conducen el gas hasta la costa, tuvo ingresos por más de US$ 400 millones, mientras que Gas Natural de Lima y Callao, encargada de la distribución, tuvo ventas por US$ 224 millones.

Diecisiete empresas registraron una facturación superior a US$ 1,000 millones, siendo la última de ellas Supermercados Peruanos, perteneciente al Grupo Interbank y propietaria de Plaza Vea, Vivanda, Mass y Economax.

La última de las 100 aquí presentadas es la agroindustrial Paramonga, que vendió poco menos de US$ 100 millones.

En cuanto a patrimonio, las cinco primeras son (cifras en millones de US$) Credicorp (3,443), Buenaventura (3,164), Cerro Verde (2,678), SPCC (2,395) y el Banco de Crédito (2,335).

Las de mayores utilidades fueron (cifras en millones US$) Cerro Verde (2,907), SPCC (2,906), Buenaventura (2,322), Credicorp (1,951) y Barrick (1,754).

Las de mayor Rentabilidad Patrimonial (medida esta como la relación Utilidad Neta/Patrimonio) fueron, entre otras, BAT Holdings (341.69%), Pluspetrol Lote 56 (135.36%), Minera Corona (91.49%), Pluspetrol Camisea (73.58%) y Telefónica Móviles (58.11%).

El ordenamiento lo hemos efectuado en base a las ventas o ingresos (financieros o técnicos) registrados por estas empresas a lo largo del ejercicio 2011. La BVL publicó los datos en soles, y nosotros efectuamos la conversión a dólares, al tipo de cambio (S/. 2.696) manejado por la entidad.

Hacer click para ampliar

La más grande es la estatal Petroperú, que facturó más de US$ 5 mil millones. Le sigue otra del rubro industrial-petrolero: Refinería La Pampilla (de propiedad de la española Repsol), que efectuó ventas por más de US$ 4 mil millones.

En los dos siguientes lugares se ubican las mineras cupríferas Southern (dueña de Cuajone en Moquegua y Toquepala en Tacna) y Cerro Verde (dueña de la homónima gran mina arequipeña).

Tras ellas se sitúan dos del sector finanzas: el holding Credicorp (que acaba de comprar una correduría chilena y que aspira a convertirse en un banco de inversión) y el Banco de Crédito, ambos pertenecientes al Grupo Romero.

Inmediatamente después figura la empresa de telecomunicaciones Telefónica Móviles, líder en ingresos de su grupo, al registrar ventas mayores que Telefónica del Perú (ubicada en el noveno puesto).

En el octavo casillero se ubica la minera aurífera Barrick (propietaria de Pierina y Laguna Norte o Alto Chicama) y en el décimo la productora de alimentos y bienes de consumo masivo Alicorp, del Grupo Romero.

Como se observa, las empresas vinculadas al negocio del gas ya comienzan a tener figuración destacada en los rankings de este tipo. Peru LNG, que exporta nuestro hidrocarburo, ya se sitúa en un prominente décimo primer lugar, con ventas por casi US$ 1,300 millones. En el mismo negocio, Pluspetrol Lote 56 (el lote cuyo gas se exporta) registró ventas por US$ 465 millones, en tanto que Pluspetrol Camisea (que abastece al mercado interno) facturó US$ 444 millones. Transportadora de Gas del Perú (TGP), operadora de los gasoductos que conducen el gas hasta la costa, tuvo ingresos por más de US$ 400 millones, mientras que Gas Natural de Lima y Callao, encargada de la distribución, tuvo ventas por US$ 224 millones.

Diecisiete empresas registraron una facturación superior a US$ 1,000 millones, siendo la última de ellas Supermercados Peruanos, perteneciente al Grupo Interbank y propietaria de Plaza Vea, Vivanda, Mass y Economax.

La última de las 100 aquí presentadas es la agroindustrial Paramonga, que vendió poco menos de US$ 100 millones.

En cuanto a patrimonio, las cinco primeras son (cifras en millones de US$) Credicorp (3,443), Buenaventura (3,164), Cerro Verde (2,678), SPCC (2,395) y el Banco de Crédito (2,335).

Las de mayores utilidades fueron (cifras en millones US$) Cerro Verde (2,907), SPCC (2,906), Buenaventura (2,322), Credicorp (1,951) y Barrick (1,754).

Las de mayor Rentabilidad Patrimonial (medida esta como la relación Utilidad Neta/Patrimonio) fueron, entre otras, BAT Holdings (341.69%), Pluspetrol Lote 56 (135.36%), Minera Corona (91.49%), Pluspetrol Camisea (73.58%) y Telefónica Móviles (58.11%).

domingo, 22 de abril de 2012

El Perú en el Ranking Latinoamericano: PBI 2011

Seguimos empleando la información del más reciente World Economic Outlook (WEO) del Fondo Monetario Internacional (FMI), ahora para elaborar nuestro ranking latinoamericano semanal. Este se refiere al producto bruto interno en dólares corrientes, con el dato correspondiente al año 2011. También incluimos, a modo referencial, la estimación que hace la entidad para el presente año, aunque con las reservas del caso, teniendo en cuenta que recién se tiene datos oficiales de los dos primeros meses, y que es sumamente difícil pronosticar lo que ocurrirá en los siguientes.

Como se sabe, el PBI en dólares corrientes no es otra cosa que el PBI nominal en moneda nacional dividido por el tipo de cambio promedio del año. Por ello, está sujeto a la volatilidad de los precios que inciden sobre el producto, así como a la del tipo de cambio, razón por la cual en las últimas décadas se estableció otra forma de medición, no basada en el ingreso nominal de las personas, sino en la capacidad de compra de este. Los resultados de ese método, de Paridad del Poder Adquisitivo (PPA), los publicaremos la próxima semana.

Según vimos anteriormente, el año 2011 resultó bastante favorable para la región en cuanto a crecimiento. Eso, así como la evolución de los precios y el tipo de cambio, se evidencian en los datos aquí mostrados, bastante mayores que los del año previo.

Brasil, la economía más grande, registra un PBI nominal que desde hace ya varios años supera los US$ 2 billones. Cabe señalar, sin embargo, que parte de esa cuantiosa cifra se explica por un tipo de cambio bastante sobrevaluado, y por la evolución de los precios internos (la inflación superó el 6%) y externos. Paralelamente, la tasa de crecimiento real solo llegó a 2.7% en el 2011.

En segundo lugar figura México, cada vez más rezagado respecto de Brasil, y con un PBI que nuevamente superó con relativa holgura el billón de dólares.

Argentina, que retomó en el 2010 su tradicional tercer lugar, se consolida en dicha ubicación. El crecimiento nominal de su producto se explica por el fuerte crecimiento real (que llegó a casi 9%), pero también por la elevada inflación interna, así como por el alza de los precios de sus exportaciones.

El cuarto lugar le corresponde a Colombia, que, desde el 2010 desplazó (probablemente en forma definitiva) a Venezuela. El país petrolero, que este año se recuperó productivamente (creciendo 4%), se ubica quinto, aún bastante lejos de su más inmediato seguidor, Chile. Sin embargo, los desequilibrios de su economía, reflejados en una inflación de 27.6% (la más alta de América Latina, y una de las mayores del mundo) penden como una espada de Damocles sobre su futuro, pues seguramente requerirán desacelerar la economía y devaluar aún más el Bolívar Fuerte.

Nuestro vecino del sur, Chile, se ubica sexto, con un producto nominal que sigue creciendo significativamente, como consecuencia de una fuerte expansión real, pero también de una favorable evolución de los precios y el tipo de cambio.

El Perú se mantiene en el séptimo lugar latinoamericano, con un PBI aún bastante inferior al chileno, pero 2.5 veces mayor que el de su más inmediato seguidor, Ecuador. El dato nominal de nuestro país creció por la acción conjunta de una expansión real de 6.9%, unos precios internos y externos en alza y un tipo de cambio decreciente. Cabe precisar, a modo de cierre del artículo, que el Banco Central maneja a la fecha una cifra de US$ 176,761 millones, en tanto que el Instituto Nacional de Estadística e Informática trabaja con una de US$ 180 mil millones.

Como se sabe, el PBI en dólares corrientes no es otra cosa que el PBI nominal en moneda nacional dividido por el tipo de cambio promedio del año. Por ello, está sujeto a la volatilidad de los precios que inciden sobre el producto, así como a la del tipo de cambio, razón por la cual en las últimas décadas se estableció otra forma de medición, no basada en el ingreso nominal de las personas, sino en la capacidad de compra de este. Los resultados de ese método, de Paridad del Poder Adquisitivo (PPA), los publicaremos la próxima semana.

Según vimos anteriormente, el año 2011 resultó bastante favorable para la región en cuanto a crecimiento. Eso, así como la evolución de los precios y el tipo de cambio, se evidencian en los datos aquí mostrados, bastante mayores que los del año previo.

Brasil, la economía más grande, registra un PBI nominal que desde hace ya varios años supera los US$ 2 billones. Cabe señalar, sin embargo, que parte de esa cuantiosa cifra se explica por un tipo de cambio bastante sobrevaluado, y por la evolución de los precios internos (la inflación superó el 6%) y externos. Paralelamente, la tasa de crecimiento real solo llegó a 2.7% en el 2011.

En segundo lugar figura México, cada vez más rezagado respecto de Brasil, y con un PBI que nuevamente superó con relativa holgura el billón de dólares.

Argentina, que retomó en el 2010 su tradicional tercer lugar, se consolida en dicha ubicación. El crecimiento nominal de su producto se explica por el fuerte crecimiento real (que llegó a casi 9%), pero también por la elevada inflación interna, así como por el alza de los precios de sus exportaciones.

El cuarto lugar le corresponde a Colombia, que, desde el 2010 desplazó (probablemente en forma definitiva) a Venezuela. El país petrolero, que este año se recuperó productivamente (creciendo 4%), se ubica quinto, aún bastante lejos de su más inmediato seguidor, Chile. Sin embargo, los desequilibrios de su economía, reflejados en una inflación de 27.6% (la más alta de América Latina, y una de las mayores del mundo) penden como una espada de Damocles sobre su futuro, pues seguramente requerirán desacelerar la economía y devaluar aún más el Bolívar Fuerte.

Nuestro vecino del sur, Chile, se ubica sexto, con un producto nominal que sigue creciendo significativamente, como consecuencia de una fuerte expansión real, pero también de una favorable evolución de los precios y el tipo de cambio.

El Perú se mantiene en el séptimo lugar latinoamericano, con un PBI aún bastante inferior al chileno, pero 2.5 veces mayor que el de su más inmediato seguidor, Ecuador. El dato nominal de nuestro país creció por la acción conjunta de una expansión real de 6.9%, unos precios internos y externos en alza y un tipo de cambio decreciente. Cabe precisar, a modo de cierre del artículo, que el Banco Central maneja a la fecha una cifra de US$ 176,761 millones, en tanto que el Instituto Nacional de Estadística e Informática trabaja con una de US$ 180 mil millones.

sábado, 21 de abril de 2012

El Perú, también en la Bolsa de Londres

Primero Nueva York, ahora Londres (Foto: Andina)

El Perú ya se ha hecho presente en la más grande bolsa de valores del mundo, la de Nueva York, donde cotizan (bajo diversas modalidades) varias de sus empresas, y donde inclusive tiene instituido el Peru Day, que le permite difundir, una vez al año, los resultados de su exitoso modelo económico.

Hace unos días acaba de hacer lo propio en la segunda bolsa del planeta, la de Londres. Allí, entre el 16 y el 18 de abril, un nutrido grupo de funcionarios y empresarios peruanos (encabezados por el ministro de Economía, Miguel Castilla, y el presidente del Banco Central, Julio Velarde), desarrollaron un importantísimo roadshow, en el cual, además de exponer los logros del programa económico peruano, establecieron contactos con varios de los más importantes inversionistas británicos, a quienes invitaron a traer sus capitales a nuestro país.

Las actividades fueron organizadas por inPeru, una organización civil sin fines de lucro creada en enero de este año por los más importantes gremios y entidades del sistema financiero y del mercado de capitales (Bolsa de Valores de Lima, CAVALI, Asociación de AFP, APESEG, etc), con el fin de contribuir a la difusión internacional de la imagen peruana en estos rubros, tal como lo hacen entidades similares en Chile y Brasil.

En el último día de actividades, la nutrida delegación peruana se dio el gran gusto de subir al balcón principal de la plaza londinense, para dar la señal de inicio de las sesiones del mercado.

Sin duda, una inteligente primera acción de la flamante inPeru, y un merecido reconocimiento de la bolsa británica a un país que está tratando de hacer bien las cosas.

viernes, 20 de abril de 2012

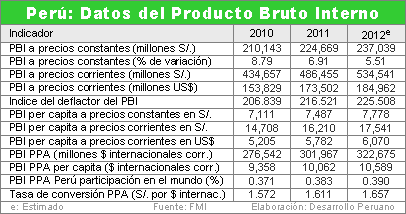

Los Datos Peruanos del WEO Abril 2012 del FMI

El Fondo Monetario Internacional acaba de publicar su último World Economic Outlook (WEO), importante documento en el cual analiza la situación de la economía mundial y sus perspectivas y presenta valiosa información macroeconómica acerca de sus países miembros. A la luz del esperanzador, pero aún incierto entorno global, el texto se subtitula "Reanudación del Crecimiento, los Peligros Permanecen".

Respecto de la economía peruana, el WEO señala que crecerá 5.51% en el presente año, dato que aparentemente resultará superado por la realidad, pues las estimaciones oficiales ya hablan de 6%. Con ello, y teniendo en cuenta la probable evolución de los precios internos y externos que inciden en su cálculo, así como la probable evolución cambiaria, el producto bruto interno (PBI) en dólares corrientes, que según el organismo llegó a US$ 173,502 millones en el 2011, alcanzaría los US$ 184,962 millones este año. Cabe señalar que dicho dato del 2011 es ligeramente menor que el que maneja a la fecha el Banco Central de Reserva (US$ 176,761 millones), y bastante menor que el calculado por el Instituto Nacional de Estadística e Informática (INEI), ascendente a US$ 180 mil millones. Siendo así, la previsión del organismo multilateral para el 2012 resultaría absolutamente corta, siendo probable más bien que el dato se acerque a los US$ 200 mil millones.

El PBI por habitante llegó, según el FMI, a US$ 5,782 en el 2011, y alcanzaría los US$ 6,070 en el 2012.

En cuanto a las cifras en términos de paridad poder adquisitivo (PPA), resultan muy superiores a las que acabamos de ver. Como se sabe, este método de cálculo no se limita a tomar el dato corriente, sino que evalúa su capacidad adquisitiva, tomando en cuenta una unidad de medición uniforme: el dólar internacional corriente. Siendo que en los países en desarrollo como el Perú los precios y costos suelen ser muy bajos en relación a los países desarrollados, un mismo ingreso alcanza para comprar más productos que en los mencionados países. Por ende, cuando se hace comparaciones entre unos y otros (como las hace el método de PPA), nuestros datos resultan muy mejorados.

Esto se debe a que la conversión desde el PBI en soles corrientes a dólares no se hace con el tipo de cambio que conocemos, sino con uno que toma en cuenta lo que acabamos de explicar. Dicho tipo de cambio, que expresa la cantidad de soles por cada dólar internacional, fue de S/. 1.611 en el 2011, y sería de S/. 1.657 en el 2012.

Así, nuestro PBI PPA resulta muy superior a aquel en dólares corrientes. El dato del 2011 llegó a $ 301,967 millones, y el del 2012 llegaría a $ 322,675 millones. Si se tomara más bien el dato en soles corrientes del INEI (S/. 497,015 millones) y se le dividiera por el factor de conversión o tipo de cambio PPA calculado por el FMI (1.611), el PBI PPA resultaría de 308,513 millones de dólares internacionales corrientes.

El crecimiento del producto PPA está permitiendo una sostenida mejora de nuestra (muy pequeña) participación en el producto bruto mundial: de 0.383% en el 2011 estaríamos pasando a 0.390% en el 2012.

Esos datos también indican que el PBI PPA por habitante, que llegó a $ 10,062 el año pasado, llegaría a $ 10,589 en el presente.

Respecto de la economía peruana, el WEO señala que crecerá 5.51% en el presente año, dato que aparentemente resultará superado por la realidad, pues las estimaciones oficiales ya hablan de 6%. Con ello, y teniendo en cuenta la probable evolución de los precios internos y externos que inciden en su cálculo, así como la probable evolución cambiaria, el producto bruto interno (PBI) en dólares corrientes, que según el organismo llegó a US$ 173,502 millones en el 2011, alcanzaría los US$ 184,962 millones este año. Cabe señalar que dicho dato del 2011 es ligeramente menor que el que maneja a la fecha el Banco Central de Reserva (US$ 176,761 millones), y bastante menor que el calculado por el Instituto Nacional de Estadística e Informática (INEI), ascendente a US$ 180 mil millones. Siendo así, la previsión del organismo multilateral para el 2012 resultaría absolutamente corta, siendo probable más bien que el dato se acerque a los US$ 200 mil millones.

El PBI por habitante llegó, según el FMI, a US$ 5,782 en el 2011, y alcanzaría los US$ 6,070 en el 2012.

En cuanto a las cifras en términos de paridad poder adquisitivo (PPA), resultan muy superiores a las que acabamos de ver. Como se sabe, este método de cálculo no se limita a tomar el dato corriente, sino que evalúa su capacidad adquisitiva, tomando en cuenta una unidad de medición uniforme: el dólar internacional corriente. Siendo que en los países en desarrollo como el Perú los precios y costos suelen ser muy bajos en relación a los países desarrollados, un mismo ingreso alcanza para comprar más productos que en los mencionados países. Por ende, cuando se hace comparaciones entre unos y otros (como las hace el método de PPA), nuestros datos resultan muy mejorados.

Esto se debe a que la conversión desde el PBI en soles corrientes a dólares no se hace con el tipo de cambio que conocemos, sino con uno que toma en cuenta lo que acabamos de explicar. Dicho tipo de cambio, que expresa la cantidad de soles por cada dólar internacional, fue de S/. 1.611 en el 2011, y sería de S/. 1.657 en el 2012.

Así, nuestro PBI PPA resulta muy superior a aquel en dólares corrientes. El dato del 2011 llegó a $ 301,967 millones, y el del 2012 llegaría a $ 322,675 millones. Si se tomara más bien el dato en soles corrientes del INEI (S/. 497,015 millones) y se le dividiera por el factor de conversión o tipo de cambio PPA calculado por el FMI (1.611), el PBI PPA resultaría de 308,513 millones de dólares internacionales corrientes.

El crecimiento del producto PPA está permitiendo una sostenida mejora de nuestra (muy pequeña) participación en el producto bruto mundial: de 0.383% en el 2011 estaríamos pasando a 0.390% en el 2012.

Esos datos también indican que el PBI PPA por habitante, que llegó a $ 10,062 el año pasado, llegaría a $ 10,589 en el presente.

jueves, 19 de abril de 2012

Metro de Lima: Ya Acelera el Tramo a SJL

El Metro de Lima, que ya opera comercialmente, viene dando nuevos pasos tendentes a la ampliación de su infraestructura. Hace poco más de una semana inició la construcción de su tramo de 12.4 kilómetros entre la avenida Grau y el populosísimo distrito de San Juan de Lurigancho (SJL), situado al noreste de la capital y reconocido (con su millón de habitantes) como el más poblado del país. Cuando se concluya, quedarán completados los 34 kilómetros de la Línea 1, y será posible viajar desde SJL hasta Villa El Salvador (VES) en solo 45 minutos, en lugar de las más de tres horas requeridas actualmente.

El tramo iniciado será, tal como la mayor parte del anterior, elevado, e incluirá, como elementos notables, dos grandes puentes de 240 metros de largo, uno sobre la Vía de Evitamiento y el otro sobre el río Rímac. Según se ha anunciado, serán puentes "construidos en el aire", con una tecnología nunca antes vista en el país. Dado que aún no conocemos su diseño definitivo, consignamos, a modo referencial, las siguientes imágenes, publicadas en diferentes momentos por la Autoridad Autónoma del Tren Eléctrico (AATE).

Las estaciones, diez en total, serán las de El Ángel (en las cercanías del cementerio), Martinete (antes de cruzar el río), Caja de Agua, Pirámides del Sol, Los Jardínes, Los Postes, San Carlos, San Martín, Santa Rosa y Bayóvar (estación final).

Las obras, que demandarán una inversión de US$ 610 millones (aportados por el Estado), están a cargo del Consorcio Tren Eléctrico de Lima (CTEL), conformado por la empresa brasileña Odebrecht y la peruana Graña y Montero. Se trata del mismo consorcio que construyó (o remodeló, donde fue necesario) el tramo entre VES y Grau.

En realidad, hace algunos meses ya se había hecho trabajos preliminares, instalando algunas columnas y despejando la ruta de varias importantes interferencias que existían en ella. Pero recién en estos días se inició el trabajo en grande, por lo que en lo sucesivo, y a lo largo de dos años, o dos y medio, volveremos a ver al ejército de trabajadores de uniforme naranja en su febril actividad de cavar zanjas, e instalar zapatas, columnas y grandes vigas, todas ellas de concreto y acero, con la indispensable participación de grandes camiones y máquinas excavadoras, y enormes grúas.

En los primeros meses, las labores se concentrarán en la zona de Bayóvar (SJL), donde estarán situados la estación final y el patio de maniobras (con un estacionamiento para ocho trenes y una subestación eléctrica). Luego proseguirán en las cercanías de la avenida Grau, y por último continuarán en la zona central del tramo.

Para agilizar los trabajos, el consorcio instalará un centro de prefabricados en el corazón de SJL, tal como en el tramo anterior lo hizo en la Videna de San Luis. Desde allí partirán rumbo a su emplazamiento final (a medianoche, para no afectar el tránsito), las miles de enormes y pesadas vigas y lozas de concreto que darán forma al viaducto.

Si CTEL realiza estas obras con la misma eficiencia y rapidez mostrada en su trabajo previo, no dudamos de que en el plazo señalado, o quizá antes, SJL tendrá una nueva y moderna ruta de interconexión con el resto de la ciudad. Y dado que para entonces ya deberán estar aquí los flamantes trenes franceses Alstom Metropolis, lo hará de la mano de la modernidad y la mejor tecnología.

Las futuras estaciones, y el largo recorrido en SJL.

El tramo iniciado será, tal como la mayor parte del anterior, elevado, e incluirá, como elementos notables, dos grandes puentes de 240 metros de largo, uno sobre la Vía de Evitamiento y el otro sobre el río Rímac. Según se ha anunciado, serán puentes "construidos en el aire", con una tecnología nunca antes vista en el país. Dado que aún no conocemos su diseño definitivo, consignamos, a modo referencial, las siguientes imágenes, publicadas en diferentes momentos por la Autoridad Autónoma del Tren Eléctrico (AATE).

Probable diseño de los puentes. El primero, saliendo de Martinete, cruzará sobre Evitamiento.

El segundo, probablemente de arco metálico, cruzará sobre el río. (Fotos: Skyscrapercity)

Las estaciones, diez en total, serán las de El Ángel (en las cercanías del cementerio), Martinete (antes de cruzar el río), Caja de Agua, Pirámides del Sol, Los Jardínes, Los Postes, San Carlos, San Martín, Santa Rosa y Bayóvar (estación final).

Las obras, que demandarán una inversión de US$ 610 millones (aportados por el Estado), están a cargo del Consorcio Tren Eléctrico de Lima (CTEL), conformado por la empresa brasileña Odebrecht y la peruana Graña y Montero. Se trata del mismo consorcio que construyó (o remodeló, donde fue necesario) el tramo entre VES y Grau.

¿O será este el diseño final? Viaducto sobre la Vía de Evitamiento (Imagen: AATE)

En realidad, hace algunos meses ya se había hecho trabajos preliminares, instalando algunas columnas y despejando la ruta de varias importantes interferencias que existían en ella. Pero recién en estos días se inició el trabajo en grande, por lo que en lo sucesivo, y a lo largo de dos años, o dos y medio, volveremos a ver al ejército de trabajadores de uniforme naranja en su febril actividad de cavar zanjas, e instalar zapatas, columnas y grandes vigas, todas ellas de concreto y acero, con la indispensable participación de grandes camiones y máquinas excavadoras, y enormes grúas.

En los primeros meses, las labores se concentrarán en la zona de Bayóvar (SJL), donde estarán situados la estación final y el patio de maniobras (con un estacionamiento para ocho trenes y una subestación eléctrica). Luego proseguirán en las cercanías de la avenida Grau, y por último continuarán en la zona central del tramo.

Para agilizar los trabajos, el consorcio instalará un centro de prefabricados en el corazón de SJL, tal como en el tramo anterior lo hizo en la Videna de San Luis. Desde allí partirán rumbo a su emplazamiento final (a medianoche, para no afectar el tránsito), las miles de enormes y pesadas vigas y lozas de concreto que darán forma al viaducto.

Si CTEL realiza estas obras con la misma eficiencia y rapidez mostrada en su trabajo previo, no dudamos de que en el plazo señalado, o quizá antes, SJL tendrá una nueva y moderna ruta de interconexión con el resto de la ciudad. Y dado que para entonces ya deberán estar aquí los flamantes trenes franceses Alstom Metropolis, lo hará de la mano de la modernidad y la mejor tecnología.

martes, 17 de abril de 2012

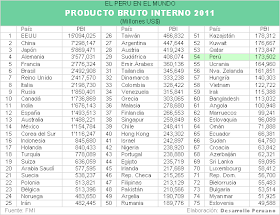

El Perú en el Mundo: PBI en Dólares y en PPA 2011

El Fondo Monetario Internacional (FMI) publicó hoy su esperado World Economic Outlook (WEO) correspondiente a la primera mitad del año. Aprovechando tal circunstancia, ahora extraeremos de este importante documento los datos referidos al producto bruto interno (PBI), tanto en términos nominales (dólares corrientes) como en paridad de poder adquisitivo (PPA), con el fin de determinar cómo se ubica el Perú en el escenario internacional.

Comencemos por el dato en dólares corrientes. Como se sabe, este simplemente resulta de tomar el PBI corriente en moneda nacional y dividirlo por el tipo de cambio vigente en el período. Siendo así, está sujeto a la fluctuación de los precios internos y externos que inciden sobre el producto, así como a la volatilidad cambiaria, por lo que su información puede estar considerablemente distorsionada y debe ser tomada con cautela al comparar países.

El primer cuadro nos muestra que Estados Unidos sigue siendo, con holgura, la primera potencia económica del mundo, aunque ya no triplicando, como antes, a China, sino solo duplicándola en tamaño. Este último país, luego de haber superado a Japón, se consolida como segunda potencia, con el claro objetivo de ser la primera en unos años más. Alemania fortalece su posición de principal economía europea, manteniéndose por encima de Francia.

La gran potencia latinoamericana, Brasil, desplazó al Reino Unido, y se convirtió en la sexta economía del planeta, con un PBI de casi US$ 2.5 billones. Si bien el país sudamericano tuvo un crecimiento bastante débil, sacó provecho de la aún mayor lentitud de la economía británica. Por otro lado, su producto se vio inflado por una moneda fuertemente sobrevaluada.

Italia, cuyo producto crece poco, sería superada en poco tiempo por Rusia, en tanto que la India, que por su enorme población y su vigoroso crecimiento está llamada a ser una de las tres mayores economías del mundo, cedió algunas posiciones, no por ralentización de su economía, sino por los movimientos de los precios y el tipo de cambio.

La segunda potencia latinoamericana, México, se ubica en la décimo cuarta posición, con un PBI superior al billón de dólares. Los otros países latinoamericanos vienen mucho más atrás: Argentina en el puesto 27, Colombia (que se consolida en el cuarto lugar regional) en el 33, Venezuela en el 34, Chile en el 39 y el Perú en el 54.

Según el FMI, el PBI de nuestro país alcanzó los US$ 173,502 millones. Cabe señalar que esa cifra es algo menor que la manejada a la fecha por el Banco Central (US$ 176,761 millones), y difiere aún más de la calculada por el Instituto Nacional de Estadística e Informática, entidad según la cual el producto peruano asciende a US$ 180 mil millones.

Centrémonos ahora en los datos expresados en términos de PPA. Si bien este método de cálculo se sustenta en el dato corriente, lo ajusta según su poder de compra, de acuerdo a una paridad internacional uniforme, que permite comparaciones mucho más ajustadas a la realidad. Procediendo así, se toma en cuenta el hecho de que, por sus menores precios, en los países menos desarrollados un dólar alcanza para adquirir más bienes que en los países más desarrollados.

Eso hace que, expresados con este método, los PBI de los países en desarrollo resulten bastante más altos que aquellos en términos corrientes. El caso de China es probablemente el más ilustrativo, pues su producto, que con la otra metodología equivale a menos de la mitad del de EEUU, con esta equivale al 75%. Otro caso notable es el de la India, cuyo producto, con este método, se agranda 2.6 veces, supera al de Japón y se sitúa como el tercero del orbe.

El caso de Brasil es igualmente didáctico, pero en el sentido opuesto. Allí, pese a su condición de país en desarrollo, el PBI expresado en PPA resulta menor que aquel en dólares corrientes. La razón de ello son sus altísimos costos internos, que impiden que un dólar de ingresos tenga la alta capacidad adquisitiva que sí tiene en la mayoría de países en desarrollo.

Es algo muy distinto a lo que ocurre en la gran mayoría de países en desarrollo, entre ellos los latinoamericanos, que con el método de PPA acrecientan notablemente su producto, lo que les permite ganar posiciones respecto de los países desarrollados. El de Argentina, por ejemplo, crece 60%, trepando hasta el puesto 21 del mundo, el de Colombia 44%, alcanzando el puesto 28, y el del Perú 75%, accediendo al puesto 40.

En Venezuela y Chile las diferencias entre un método y el otro son significativamente menores, revelando la existencia de costos internos bastante elevados.

Los datos del FMI indican, de otro lado, que en términos de dólares corrientes la economía peruana aún es la séptima de América Latina, pero en términos de PPA se mantiene como la sexta (aunque con una ventaja muy corta sobre Chile). Además, gradualmente se acerca a la venezolana: según el organismo, bajo esta última forma de medición el PBI peruano equivale al 81% del venezolano ($ 302 mil versus $ 374 mil millones), tres puntos porcentuales más que en el 2010.

Comencemos por el dato en dólares corrientes. Como se sabe, este simplemente resulta de tomar el PBI corriente en moneda nacional y dividirlo por el tipo de cambio vigente en el período. Siendo así, está sujeto a la fluctuación de los precios internos y externos que inciden sobre el producto, así como a la volatilidad cambiaria, por lo que su información puede estar considerablemente distorsionada y debe ser tomada con cautela al comparar países.

El primer cuadro nos muestra que Estados Unidos sigue siendo, con holgura, la primera potencia económica del mundo, aunque ya no triplicando, como antes, a China, sino solo duplicándola en tamaño. Este último país, luego de haber superado a Japón, se consolida como segunda potencia, con el claro objetivo de ser la primera en unos años más. Alemania fortalece su posición de principal economía europea, manteniéndose por encima de Francia.

La gran potencia latinoamericana, Brasil, desplazó al Reino Unido, y se convirtió en la sexta economía del planeta, con un PBI de casi US$ 2.5 billones. Si bien el país sudamericano tuvo un crecimiento bastante débil, sacó provecho de la aún mayor lentitud de la economía británica. Por otro lado, su producto se vio inflado por una moneda fuertemente sobrevaluada.

Italia, cuyo producto crece poco, sería superada en poco tiempo por Rusia, en tanto que la India, que por su enorme población y su vigoroso crecimiento está llamada a ser una de las tres mayores economías del mundo, cedió algunas posiciones, no por ralentización de su economía, sino por los movimientos de los precios y el tipo de cambio.

La segunda potencia latinoamericana, México, se ubica en la décimo cuarta posición, con un PBI superior al billón de dólares. Los otros países latinoamericanos vienen mucho más atrás: Argentina en el puesto 27, Colombia (que se consolida en el cuarto lugar regional) en el 33, Venezuela en el 34, Chile en el 39 y el Perú en el 54.

Según el FMI, el PBI de nuestro país alcanzó los US$ 173,502 millones. Cabe señalar que esa cifra es algo menor que la manejada a la fecha por el Banco Central (US$ 176,761 millones), y difiere aún más de la calculada por el Instituto Nacional de Estadística e Informática, entidad según la cual el producto peruano asciende a US$ 180 mil millones.

Centrémonos ahora en los datos expresados en términos de PPA. Si bien este método de cálculo se sustenta en el dato corriente, lo ajusta según su poder de compra, de acuerdo a una paridad internacional uniforme, que permite comparaciones mucho más ajustadas a la realidad. Procediendo así, se toma en cuenta el hecho de que, por sus menores precios, en los países menos desarrollados un dólar alcanza para adquirir más bienes que en los países más desarrollados.

Eso hace que, expresados con este método, los PBI de los países en desarrollo resulten bastante más altos que aquellos en términos corrientes. El caso de China es probablemente el más ilustrativo, pues su producto, que con la otra metodología equivale a menos de la mitad del de EEUU, con esta equivale al 75%. Otro caso notable es el de la India, cuyo producto, con este método, se agranda 2.6 veces, supera al de Japón y se sitúa como el tercero del orbe.

El caso de Brasil es igualmente didáctico, pero en el sentido opuesto. Allí, pese a su condición de país en desarrollo, el PBI expresado en PPA resulta menor que aquel en dólares corrientes. La razón de ello son sus altísimos costos internos, que impiden que un dólar de ingresos tenga la alta capacidad adquisitiva que sí tiene en la mayoría de países en desarrollo.

Es algo muy distinto a lo que ocurre en la gran mayoría de países en desarrollo, entre ellos los latinoamericanos, que con el método de PPA acrecientan notablemente su producto, lo que les permite ganar posiciones respecto de los países desarrollados. El de Argentina, por ejemplo, crece 60%, trepando hasta el puesto 21 del mundo, el de Colombia 44%, alcanzando el puesto 28, y el del Perú 75%, accediendo al puesto 40.

En Venezuela y Chile las diferencias entre un método y el otro son significativamente menores, revelando la existencia de costos internos bastante elevados.

Los datos del FMI indican, de otro lado, que en términos de dólares corrientes la economía peruana aún es la séptima de América Latina, pero en términos de PPA se mantiene como la sexta (aunque con una ventaja muy corta sobre Chile). Además, gradualmente se acerca a la venezolana: según el organismo, bajo esta última forma de medición el PBI peruano equivale al 81% del venezolano ($ 302 mil versus $ 374 mil millones), tres puntos porcentuales más que en el 2010.

lunes, 16 de abril de 2012

PBI Retoma Velocidad: Creció 7.18% en Febrero

Luego de un desempeño solo aceptable en enero, el producto bruto interno (PBI) peruano retomó impulso en febrero, creciendo a la importante tasa de 7.18%, la más alta del último semestre. Con ello, acumula un crecimiento de 6.27% en el bimestre, y uno de 6.46% en los últimos doce meses. Además, contabiliza treinta meses consecutivos de expansión. Así lo señaló hoy, mediante un Informe Técnico, el Instituto Nacional de Estadística e Informática (INEI).

Según el organismo, el resultado de febrero se explica por la positiva performance de las demandas interna y externa. Muestra de lo primero es el notable incremento (43.29%) de las ventas de autos, y de lo segundo el alza de 8.32% en las exportaciones reales.

Sectorialmente, hubo un generalizado desempeño positivo, con la única excepción de la Pesca, cuyo nivel productivo retrocedió.

Los sectores de mayor crecimiento fueron la Construcción (que reverdeció laureles y creció 14.03%), Financiero y Seguros (13.72%) y Restaurantes y Hoteles (10.12%). También avanzaron fuertemente Transportes y Comunicaciones (9.94%), Comercio (8.89%), Servicios Prestados a Empresas (7.70%) y Electricidad y Agua (7.46%).

La Manufactura, en cambio, solo avanzó un modesto 1.29%, repitiendo su débil comportamiento de enero (1.72%), y revelando que aún no alcanza una recuperación sostenida. Cuando lo haga, eso sin duda se notará en el dato global, teniendo en cuenta que es el sector de mayor peso.

Con el muy buen resultado de febrero, que vuelve a poner las cifras en niveles bastante atractivos, parecen justificarse los pronósticos, crecientemente optimistas, que vienen haciendo los diversos organismos y analistas respecto de la cifra al cierre del año. Considerando que la Manufactura aún tiene pendiente su despegue, y que la Construcción recién viene retomando su anterior fase de acelerada expansión, no sería de extrañar que esos vaticinios sigan mejorando. Sin embargo, dado que el panorama internacional aún luce incierto, habrá que ser cauto con las cifras.

Según el organismo, el resultado de febrero se explica por la positiva performance de las demandas interna y externa. Muestra de lo primero es el notable incremento (43.29%) de las ventas de autos, y de lo segundo el alza de 8.32% en las exportaciones reales.

Sectorialmente, hubo un generalizado desempeño positivo, con la única excepción de la Pesca, cuyo nivel productivo retrocedió.

Los sectores de mayor crecimiento fueron la Construcción (que reverdeció laureles y creció 14.03%), Financiero y Seguros (13.72%) y Restaurantes y Hoteles (10.12%). También avanzaron fuertemente Transportes y Comunicaciones (9.94%), Comercio (8.89%), Servicios Prestados a Empresas (7.70%) y Electricidad y Agua (7.46%).

La Manufactura, en cambio, solo avanzó un modesto 1.29%, repitiendo su débil comportamiento de enero (1.72%), y revelando que aún no alcanza una recuperación sostenida. Cuando lo haga, eso sin duda se notará en el dato global, teniendo en cuenta que es el sector de mayor peso.

Con el muy buen resultado de febrero, que vuelve a poner las cifras en niveles bastante atractivos, parecen justificarse los pronósticos, crecientemente optimistas, que vienen haciendo los diversos organismos y analistas respecto de la cifra al cierre del año. Considerando que la Manufactura aún tiene pendiente su despegue, y que la Construcción recién viene retomando su anterior fase de acelerada expansión, no sería de extrañar que esos vaticinios sigan mejorando. Sin embargo, dado que el panorama internacional aún luce incierto, habrá que ser cauto con las cifras.

El Perú en el Ranking Latinoamericano: Riesgo País (Abril 2012)

Paralelamente a la mejora de sus indicadores económicos y financieros, las principales economías latinoamericanas han reducido, desde los últimos meses del año pasado, su nivel de riesgo. Ello es explicable, dado que cuanto más sólidos son los fundamentos, más alta se torna la capacidad para crecer, para aumentar los recursos fiscales, y, en consecuencia, para pagar la deuda, que es, al final de cuentas, lo que está detrás de la medición del riesgo-país.

Tal situación se comprueba revisando los datos del denominado EMBIG (Emerging Market Bond Index Global o Índice Global de Bonos de Mercados Emergentes), el cual toma en cuenta la diferencia de rendimiento entre los bonos en dólares emitidos por cada uno de los países emergentes y los del Tesoro de Estados Unidos (considerados los más seguros del mundo). Cuanto más riesgosa es una economía, más le cuesta financiarse internacionalmente, pues los bonos que emite deben pagar intereses más altos para atraer a los inversionistas. Por ello, es importante tener el riesgo más bajo posible.

Veamos, con información del Banco Central de Reserva (BCR), cuál es la situación actual de la región en este aspecto.

Como podemos apreciar, el cuadro trae importantes cambios en las posiciones. Contrariamente a lo observado hasta hace algunos meses, Chile ya no es el país latinoamericano menos riesgoso. Ese lugar le corresponde ahora a Colombia, la cuarta economía más grande de la región, que, luego de haber dejado atrás sus antiguos problemas de violencia terrorista y narcotráfico, se ha convertido en una de las más atractivas, por sus buenas políticas económicas, que no solo le han proporcionado estabilidad, sino también le están permitiendo acelerar su tasa de crecimiento.

Chile, ahora segundo en el ranking, se mantiene a la expectativa, basado en su responsable manejo fiscal, adecuados flujos externos y buen dinamismo económico, que le permiten seguir siendo muy bien evaluado en la comunidad financiera internacional, y seguir mostrando un bajo nivel de riesgo.

El Perú, que en abril del 2011 había cedido posiciones ante Brasil, desplazó desde febrero de este año al gigante sudamericano, que ahora se ubica cuarto. El nivel de riesgo de nuestro país es de 179 puntos básicos (1.79 puntos porcentuales), aún sumamente alejado del mínimo de 97 puntos alcanzado hace algunos años. Nuestro vecino del oriente, por su parte, está afrontando un período de bajo crecimiento y otros problemas, que han debilitado sus fundamentos y elevado considerablemente su riesgo (24 puntos entre el 3 y el 10 de abril).

México, antaño uno de los países más seguros, se ubica ahora en el quinto lugar, aún no recuperado del todo de la crisis que lo desaceleró hace un par de años.

Los tres últimos países de la lista poseen niveles de riesgo mucho más elevados. El de Ecuador, hasta enero mayor que el de Argentina, ahora es bastante menor. El del país platense, que venía disminuyendo hasta marzo, se ha visto severamente afectado por la pretensión del gobierno de expropiar una parte de la petrolera YPF, llegando ahora a 960 puntos básicos, 60 más que hace una semana y 100 más que en marzo.

Venezuela, que continúa aplicando una política de escasa receptividad hacia la inversión y el capital extranjeros, y que a la vez tiene problemas de bajo crecimiento, inflación y devaluación, ve traducidos dicho comportamiento y dichos datos en un nivel de riesgo de 965 puntos, el más alto de la región.

Tal situación se comprueba revisando los datos del denominado EMBIG (Emerging Market Bond Index Global o Índice Global de Bonos de Mercados Emergentes), el cual toma en cuenta la diferencia de rendimiento entre los bonos en dólares emitidos por cada uno de los países emergentes y los del Tesoro de Estados Unidos (considerados los más seguros del mundo). Cuanto más riesgosa es una economía, más le cuesta financiarse internacionalmente, pues los bonos que emite deben pagar intereses más altos para atraer a los inversionistas. Por ello, es importante tener el riesgo más bajo posible.

Veamos, con información del Banco Central de Reserva (BCR), cuál es la situación actual de la región en este aspecto.

Como podemos apreciar, el cuadro trae importantes cambios en las posiciones. Contrariamente a lo observado hasta hace algunos meses, Chile ya no es el país latinoamericano menos riesgoso. Ese lugar le corresponde ahora a Colombia, la cuarta economía más grande de la región, que, luego de haber dejado atrás sus antiguos problemas de violencia terrorista y narcotráfico, se ha convertido en una de las más atractivas, por sus buenas políticas económicas, que no solo le han proporcionado estabilidad, sino también le están permitiendo acelerar su tasa de crecimiento.

Chile, ahora segundo en el ranking, se mantiene a la expectativa, basado en su responsable manejo fiscal, adecuados flujos externos y buen dinamismo económico, que le permiten seguir siendo muy bien evaluado en la comunidad financiera internacional, y seguir mostrando un bajo nivel de riesgo.

El Perú, que en abril del 2011 había cedido posiciones ante Brasil, desplazó desde febrero de este año al gigante sudamericano, que ahora se ubica cuarto. El nivel de riesgo de nuestro país es de 179 puntos básicos (1.79 puntos porcentuales), aún sumamente alejado del mínimo de 97 puntos alcanzado hace algunos años. Nuestro vecino del oriente, por su parte, está afrontando un período de bajo crecimiento y otros problemas, que han debilitado sus fundamentos y elevado considerablemente su riesgo (24 puntos entre el 3 y el 10 de abril).

México, antaño uno de los países más seguros, se ubica ahora en el quinto lugar, aún no recuperado del todo de la crisis que lo desaceleró hace un par de años.

Los tres últimos países de la lista poseen niveles de riesgo mucho más elevados. El de Ecuador, hasta enero mayor que el de Argentina, ahora es bastante menor. El del país platense, que venía disminuyendo hasta marzo, se ha visto severamente afectado por la pretensión del gobierno de expropiar una parte de la petrolera YPF, llegando ahora a 960 puntos básicos, 60 más que hace una semana y 100 más que en marzo.

Venezuela, que continúa aplicando una política de escasa receptividad hacia la inversión y el capital extranjeros, y que a la vez tiene problemas de bajo crecimiento, inflación y devaluación, ve traducidos dicho comportamiento y dichos datos en un nivel de riesgo de 965 puntos, el más alto de la región.

sábado, 14 de abril de 2012

Exportaciones siguen Creciendo

Como se puede ver en el gráfico adjunto, el 2011 fue muy bueno en materia de exportaciones. Contrariamente a lo que se preveía a inicios del año, estas evolucionaron favorablemente, y cerraron en nada menos que US$ 46,268 millones.

Dicho monto, mayor en 30.1% al del 2010, permitió mantener la tasa anual de crecimiento en lo que va del siglo en un notable 20%, a despecho del bajón del 2009. Por otro lado, hizo posible duplicar el monto alcanzado cinco años atrás. No es tanto como lo del quinquenio 2001-2006, en el que se triplicó las ventas, pero no deja de ser un logro impresionante.

Si bien la mayor parte de ese excelente resultado se debió al incremento de los precios de nuestros principales productos (pues los volúmenes aumentaron bastante menos), también ocurrió pese a varios factores adversos, como un tipo de cambio nominal y real a la baja, una visible incertidumbre internacional (que, al preocupar a nuestros principales socios comerciales, los llevó a reducir sus compras), costos aún muy altos en materia portuaria, insuficiente infraestructura, sobrecostos logísticos, etc.

Afortunadamente, el Perú está aprendiendo a superar esas adversidades por medio del incremento de la eficiencia y competitividad de sus empresas, diversificación de sus mercados, y otras mejoras. Por ejemplo, gracias a los tratados de libre comercio (TLC) en vigencia, cuyos beneficios ya involucran a cerca del 90% de nuestras exportaciones, estas ingresan con total libertad a un número cada vez mayor de mercados. Además, la gran mayoría de empresas exportadoras se beneficia con el acceso a bienes de capital e insumos que ingresan a muy bajo costo, gracias a los bajos o inexistentes niveles arancelarios.

De acuerdo a lo que acabamos de ver, el monto exportado por habitante ya supera los US$ 1,500, cifra muy superior a la de principios de siglo (US$ 270) pero aún muy inferior a la de otros importantes países latinoamericanos (sobre todo Chile, donde cada habitante exporta la impresionante cifra de US$ 4,700).

Hay planteadas diversas metas para el largo plazo. Algunos estiman que se puede seguir duplicando el monto cada cinco años, es decir, seguir creciendo 15% al año. De ser así, al final del gobierno del presidente Humala se podría estar cerca de los US$ 100 mil millones.

Pero primero hay que pensar en la coyuntura, que viene cargada de incertidumbres externas, lo que ha llevado a varios analistas a estimar este año un crecimiento de solo 10%, mucho menor al del 2011. Afortunadamente, lo visto en el primer bimestre permite formularse unas expectativas algo más optimistas. En efecto, si bien continúan siendo apuntaladas principalmente por los precios (que aumentaron más que los volúmenes), en los dos primeros meses nuestras ventas externas han seguido creciendo (34.7% en enero y 10.7% en febrero), acumulando un total de US$ 7,722 millones, y registrando una tasa promedio de 21.9%, que, de mantenerse en el año, permitiría sobrepasar los US$ 56 mil millones. Y ese, ciertamente, sería todo un logro para un país que en el 2001 apenas vendía poco más de US$ 7 mil millones. Sin embargo, habrá que ver qué pasa en los siguientes meses.

Algunos Aspectos Relevantes

Antes de concluir la nota, repasemos algunos de los aspectos que hoy caracterizan a nuestras exportaciones:

Dicho monto, mayor en 30.1% al del 2010, permitió mantener la tasa anual de crecimiento en lo que va del siglo en un notable 20%, a despecho del bajón del 2009. Por otro lado, hizo posible duplicar el monto alcanzado cinco años atrás. No es tanto como lo del quinquenio 2001-2006, en el que se triplicó las ventas, pero no deja de ser un logro impresionante.

Si bien la mayor parte de ese excelente resultado se debió al incremento de los precios de nuestros principales productos (pues los volúmenes aumentaron bastante menos), también ocurrió pese a varios factores adversos, como un tipo de cambio nominal y real a la baja, una visible incertidumbre internacional (que, al preocupar a nuestros principales socios comerciales, los llevó a reducir sus compras), costos aún muy altos en materia portuaria, insuficiente infraestructura, sobrecostos logísticos, etc.

Afortunadamente, el Perú está aprendiendo a superar esas adversidades por medio del incremento de la eficiencia y competitividad de sus empresas, diversificación de sus mercados, y otras mejoras. Por ejemplo, gracias a los tratados de libre comercio (TLC) en vigencia, cuyos beneficios ya involucran a cerca del 90% de nuestras exportaciones, estas ingresan con total libertad a un número cada vez mayor de mercados. Además, la gran mayoría de empresas exportadoras se beneficia con el acceso a bienes de capital e insumos que ingresan a muy bajo costo, gracias a los bajos o inexistentes niveles arancelarios.

De acuerdo a lo que acabamos de ver, el monto exportado por habitante ya supera los US$ 1,500, cifra muy superior a la de principios de siglo (US$ 270) pero aún muy inferior a la de otros importantes países latinoamericanos (sobre todo Chile, donde cada habitante exporta la impresionante cifra de US$ 4,700).

Hay planteadas diversas metas para el largo plazo. Algunos estiman que se puede seguir duplicando el monto cada cinco años, es decir, seguir creciendo 15% al año. De ser así, al final del gobierno del presidente Humala se podría estar cerca de los US$ 100 mil millones.

Pero primero hay que pensar en la coyuntura, que viene cargada de incertidumbres externas, lo que ha llevado a varios analistas a estimar este año un crecimiento de solo 10%, mucho menor al del 2011. Afortunadamente, lo visto en el primer bimestre permite formularse unas expectativas algo más optimistas. En efecto, si bien continúan siendo apuntaladas principalmente por los precios (que aumentaron más que los volúmenes), en los dos primeros meses nuestras ventas externas han seguido creciendo (34.7% en enero y 10.7% en febrero), acumulando un total de US$ 7,722 millones, y registrando una tasa promedio de 21.9%, que, de mantenerse en el año, permitiría sobrepasar los US$ 56 mil millones. Y ese, ciertamente, sería todo un logro para un país que en el 2001 apenas vendía poco más de US$ 7 mil millones. Sin embargo, habrá que ver qué pasa en los siguientes meses.

Por el Callao sale la mayor parte de nuestras exportaciones. (Foto: APN)

Algunos Aspectos Relevantes

Antes de concluir la nota, repasemos algunos de los aspectos que hoy caracterizan a nuestras exportaciones:

- El cobre y el oro son, sin duda alguna, sus dos componentes principales (ambos con montos superiores a los US$ 10 mil millones).

- Ya no tienen a Estados Unidos como su principal destino. Ahora lo es China, seguida de Suiza y Canadá. EEUU solo es el cuarto en la lista.

- Están muy diversificadas geográficamente. Se dirigen en partes importantes tanto a Norteamérica como a Europa, Asia y Sudamérica, abarcando a la gran mayoría de países del mundo.

- Se están viendo favorecidas por términos de intercambio aproximadamente 40% mayores que los del año 1994, aunque similares a los del 2007.

- Son una palanca descentralizadora, pues más del 60% proviene del interior del país. Hoy, ya no solo exportan Lima y un reducido grupo de regiones; ahora muchas regiones tienen ventas externas muy importantes: Arequipa, Junín, Ancash, Cajamarca y Moquegua, por ejemplo, tienen grandes ingresos por la minería, Cusco por el gas, y La Libertad e Ica por las agroexportaciones.

- Dado que están compuestas por producción de empresas formales, que, entre otras cosas, pagan impuestos y tienen a sus trabajadores en planilla, al incrementarse mejoran la recaudación tributaria y las condiciones laborales.

- Cada vez incluyen una mayor oferta exportable (con nuevas subpartidas arancelarias) e involucran a más empresas.

- En su mayor parte no pagan aranceles, al destinarse a países con los cuales ya tenemos firmados TLC.

- Desde el año 2010 tienen un nuevo e importante componente: el gas natural, que ya representa un ingreso anual de casi US$ 1,300 millones. Entre los productos tradicionales, el café viene registrando un crecimiento considerable, habiendo totalizado ventas por más de US$ 1,500 millones en el 2011.

- Mientras que las exportaciones tradicionales vienen creciendo especialmente por precios, las no tradicionales (que son las que incorporan mayor valor agregado, generan más empleo y tienen precios más estables) lo vienen haciendo especialmente por volúmenes. En el 2011, el volumen de las primeras creció solo 5.2%, en tanto que el de las segundas lo hizo 20.2% (entre el 2009 y el 2011 creció 39% y entre el 2001 y el 2011 casi se triplicó).

- Entre las exportaciones no tradicionales, superan los US$ 1,000 millones las agropecuarias (US$ 2,830 millones, con los espárragos, uvas, paltas, páprika, plátanos, mangos, cacao, etc), textiles y confecciones (US$ 1,986 millones, con destacada participación de los t-shirts y camisas de punto), químicas (US$ 1,645 millones), sidero-metalúrgicas y de joyería (US$ 1,128 millones) y pesqueras (US$ 1,047 millones).

- Del total de exportadores, el 90% son micro y pequeñas empresas. Y las que no exportan directamente son proveedoras de múltiples bienes y servicios. Eso hace que el boom exportador tenga un enorme efecto multiplicador, pues involucra a miles de pequeñas unidades productivas.

- Salvo Estados Unidos (que nos compra el 23% del total), los principales destinos de nuestras exportaciones no tradicionales son los países latinoamericanos: Venezuela (9%), Colombia (8%), Ecuador y Chile (ambos con 6%), Bolivia (4%) y Brasil (3%). También destacan España (5%) y Países Bajos (4%). Nuestro principal cliente en las compras totales, China, solo es el décimo mejor comprador en las no tradicionales, con el 3% del total.

viernes, 13 de abril de 2012

RIN: ya son más de US$ 57,000 Millones

Las reservas internacionales netas del país siguen creciendo a ritmo muy acelerado. Tan solo diez días después de que nos refiriéramos al tema (por haber superado los US$ 56 mil millones), volvemos a hacerlo, en razón de que ayer rebasaron los US$ 57 mil millones.

Según el Banco Central de Reserva (BCR), la principal causa para el incremento de este fundamental indicador externo en el presente mes ha sido el aumento de los depósitos de las entidades del sistema financiero. También han sido importantes las compras netas efectuadas por el BCR, en su afán de evitar el desplome de la moneda norteamericana, teniendo en cuenta la estacionalidad propia de esta época, en que las empresas se desprenden de buena parte de sus stocks en dólares para afrontar el pago (en moneda nacional) de sus impuestos.

Hasta el 10 de abril, la entidad emisora ha efectuado compras netas por US$ 5,888 millones, cifra que, si bien es mayor que la del año pasado (US$ 3,537 millones), aún es menor que las de los años 2007 y 2010 (US$ 10,306 y 8,963 millones, respectivamente).

La noticia viene muy bien, en momentos en que parecen divisarse nuevas incertidumbres en el escenario internacional, particularmente en Europa. Este enorme respaldo financiero de corto plazo constituye un formidable escudo frente a cualquier eventualidad.

Según el Banco Central de Reserva (BCR), la principal causa para el incremento de este fundamental indicador externo en el presente mes ha sido el aumento de los depósitos de las entidades del sistema financiero. También han sido importantes las compras netas efectuadas por el BCR, en su afán de evitar el desplome de la moneda norteamericana, teniendo en cuenta la estacionalidad propia de esta época, en que las empresas se desprenden de buena parte de sus stocks en dólares para afrontar el pago (en moneda nacional) de sus impuestos.

Hasta el 10 de abril, la entidad emisora ha efectuado compras netas por US$ 5,888 millones, cifra que, si bien es mayor que la del año pasado (US$ 3,537 millones), aún es menor que las de los años 2007 y 2010 (US$ 10,306 y 8,963 millones, respectivamente).

La noticia viene muy bien, en momentos en que parecen divisarse nuevas incertidumbres en el escenario internacional, particularmente en Europa. Este enorme respaldo financiero de corto plazo constituye un formidable escudo frente a cualquier eventualidad.

martes, 10 de abril de 2012

Despejadas las Dudas en el Lote 88

Si bien podría parecer excesivo hablar de una recuperación, pues el gas del Lote 88 no fue exportado en ningún momento (siempre se ha exportado exclusivamente el del Lote 56), y las probabilidades de hacerlo habían devenido prácticamente nulas, no se puede negar que lo ocurrido la semana anterior es importante.

Ello es así, en primer lugar, porque pone punto final a una inquietante discusión (que afectaba el clima de tranquilidad que se requiere en un negocio tan sensible y de inversiones multimillonarias como este) y define completamente las cosas. Pero también porque, al despejar las dudas previas, permite reactivar varios grandes proyectos gasíferos que el país se había formulado en el momento inicial y que, lamentablemente, luego habían quedado afectados por la incertidumbre.

El problema se había originado en una muy errada decisión del gobierno del presidente Toledo, que había aceptado que el gas del Lote 88 (el más importante de todo el proyecto Camisea, pues alberga más de 9 trillones de pies cúbicos, o TCF), garantizara el contrato de exportación a México, en caso de que el hidrocarburo del vecino Lote 56 no alcanzara para cubrir los 2.5 TCF contemplados en el compromiso. Obviamente, no todo el gas del referido lote había quedado comprometido: solo lo estaba una pequeña parte de este, la requerida para cubrir la garantía.

Dado que el gas de dicho lote, a diferencia de los de otros, tiene un régimen especial de precios regulados (establecido precisamente para favorecer al consumidor nacional), su probable exportación resultaba una total incongruencia, y generaba malestar, máxime cuando ya había grandes planes para su uso masivo en el mercado interno. Además de emplearlo para la generación de energía (ya abastece un tercio de la demanda eléctrica), y para el consumo industrial, residencial y vehicular (con más de 130 mil vehículos ya adaptados a su uso), se preveía emplearlo para acometer dos de los más grandes proyectos nacionales: la creación de una industria petroquímica y la construcción del gasoducto andino del sur.

Pero tenerlo parcialmente prendado obstaculizaba su uso, no solo en estos dos grandes emprendimientos, sino inclusive en las actividades anteriormente mencionadas, tal como ya había ocurrido con varias empresas industriales que, habiendo solicitado gas para que sustituyera al petróleo en sus respectivos procesos productivos, no habían podido obtenerlo.

Afortunadamente, el tiempo fue actuando a favor de los intereses del país, pues, de la mano de sus inversiones en exploración, pero también presionadas por el gobierno anterior y el actual, las empresas integrantes del consorcio han ido descubriendo nuevas reservas en sus lotes, que a la fecha les permitirían cubrir bastante bien su compromiso exportador, y, por ende, liberar al Lote 88. Eso explicaría su comunicación dirigida al gobierno (mencionada en el Decreto Supremo 008-2012-EM) en la que le hacen saber que ya no requieren de esa específica garantía. Si bien allí proponen suplirla con gas de otro lote, parece razonable pensar que ya han cubierto sus necesidades y no requieran de esta (es importante recordar que a fines del 2009 el Lote 56 ya tenía una reserva.probada de 2.4 TCF y una probable de 1.2 TCF). Quizá en las próximas semanas haya noticias de incremento de estas.

Teniendo eso en cuenta, el gobierno ha hecho saber en su decreto que el Contrato de Licencia (aquel por el cual se estableció la garantía) será modificado mediante una addenda. Así quedará oleado y sacramentado el feliz resultado de las negociaciones.

Con la confirmación de que el gas del Lote 88 quedará íntegramente para uso interno, no solo se da un espaldarazo al gasoducto del sur (que así completa el trillón de pies cúbicos que le faltaba para cubrir sus requerimientos y terminar de convencer a sus inversionistas) y se asegura el abastecimiento para las empresas industriales mencionadas hace un momento, sino que se da pie para la reactivación de otros proyectos, que habían quedado en stand by debido a la desafortunada garantía.

El más importante es el del gasoducto hacia la sierra central del país, que, partiendo de Ayacucho, y luego de pasar por Huancavelica, debía abastecer la gran zona minera de Junín y Pasco, y a industrias tan importantes como la de Cemento Andino, además de llevar los beneficios del gas a los numerosos pueblos del valle del Mantaro.

También podría reactivarse aquel que planeaba abastecer a Chimbote (y su gran siderúrgica) mediante un ducto que partiría del denominado City Gate de Lurín (lugar hasta donde lleva el tubo principal proveniente de Camisea).

Se trata, como vemos, de muy importantes proyectos, a los que valdrá la pena referirse posteriormente con mayor amplitud.

De esa manera, el tema del desarrollo gasífero de nuestro país deja atrás una etapa de incertidumbre y potencial conflicto e ingresa a otra de estabilidad, certezas y deseos de seguir avanzando. La euforia del gobierno es entendible, no solo por haber logrado llevar a buen término un caso espinoso, sino porque a partir de ello se vuelve a encarrilar varios importantes proyectos de desarrollo. Por lo demás, constituye un innegable mérito suyo haber alcanzado el objetivo negociando ponderadamente, y sin haber afectado la indispensable estabilidad jurídica ni la reputación del Perú como país respetuoso de los contratos suscritos.

Ello es así, en primer lugar, porque pone punto final a una inquietante discusión (que afectaba el clima de tranquilidad que se requiere en un negocio tan sensible y de inversiones multimillonarias como este) y define completamente las cosas. Pero también porque, al despejar las dudas previas, permite reactivar varios grandes proyectos gasíferos que el país se había formulado en el momento inicial y que, lamentablemente, luego habían quedado afectados por la incertidumbre.

El problema se había originado en una muy errada decisión del gobierno del presidente Toledo, que había aceptado que el gas del Lote 88 (el más importante de todo el proyecto Camisea, pues alberga más de 9 trillones de pies cúbicos, o TCF), garantizara el contrato de exportación a México, en caso de que el hidrocarburo del vecino Lote 56 no alcanzara para cubrir los 2.5 TCF contemplados en el compromiso. Obviamente, no todo el gas del referido lote había quedado comprometido: solo lo estaba una pequeña parte de este, la requerida para cubrir la garantía.

Gas del Lote 88: exclusivamente para el consumo interno.

Dado que el gas de dicho lote, a diferencia de los de otros, tiene un régimen especial de precios regulados (establecido precisamente para favorecer al consumidor nacional), su probable exportación resultaba una total incongruencia, y generaba malestar, máxime cuando ya había grandes planes para su uso masivo en el mercado interno. Además de emplearlo para la generación de energía (ya abastece un tercio de la demanda eléctrica), y para el consumo industrial, residencial y vehicular (con más de 130 mil vehículos ya adaptados a su uso), se preveía emplearlo para acometer dos de los más grandes proyectos nacionales: la creación de una industria petroquímica y la construcción del gasoducto andino del sur.

Pero tenerlo parcialmente prendado obstaculizaba su uso, no solo en estos dos grandes emprendimientos, sino inclusive en las actividades anteriormente mencionadas, tal como ya había ocurrido con varias empresas industriales que, habiendo solicitado gas para que sustituyera al petróleo en sus respectivos procesos productivos, no habían podido obtenerlo.

Afortunadamente, el tiempo fue actuando a favor de los intereses del país, pues, de la mano de sus inversiones en exploración, pero también presionadas por el gobierno anterior y el actual, las empresas integrantes del consorcio han ido descubriendo nuevas reservas en sus lotes, que a la fecha les permitirían cubrir bastante bien su compromiso exportador, y, por ende, liberar al Lote 88. Eso explicaría su comunicación dirigida al gobierno (mencionada en el Decreto Supremo 008-2012-EM) en la que le hacen saber que ya no requieren de esa específica garantía. Si bien allí proponen suplirla con gas de otro lote, parece razonable pensar que ya han cubierto sus necesidades y no requieran de esta (es importante recordar que a fines del 2009 el Lote 56 ya tenía una reserva.probada de 2.4 TCF y una probable de 1.2 TCF). Quizá en las próximas semanas haya noticias de incremento de estas.

Teniendo eso en cuenta, el gobierno ha hecho saber en su decreto que el Contrato de Licencia (aquel por el cual se estableció la garantía) será modificado mediante una addenda. Así quedará oleado y sacramentado el feliz resultado de las negociaciones.

Con la confirmación de que el gas del Lote 88 quedará íntegramente para uso interno, no solo se da un espaldarazo al gasoducto del sur (que así completa el trillón de pies cúbicos que le faltaba para cubrir sus requerimientos y terminar de convencer a sus inversionistas) y se asegura el abastecimiento para las empresas industriales mencionadas hace un momento, sino que se da pie para la reactivación de otros proyectos, que habían quedado en stand by debido a la desafortunada garantía.

El más importante es el del gasoducto hacia la sierra central del país, que, partiendo de Ayacucho, y luego de pasar por Huancavelica, debía abastecer la gran zona minera de Junín y Pasco, y a industrias tan importantes como la de Cemento Andino, además de llevar los beneficios del gas a los numerosos pueblos del valle del Mantaro.

También podría reactivarse aquel que planeaba abastecer a Chimbote (y su gran siderúrgica) mediante un ducto que partiría del denominado City Gate de Lurín (lugar hasta donde lleva el tubo principal proveniente de Camisea).

Se trata, como vemos, de muy importantes proyectos, a los que valdrá la pena referirse posteriormente con mayor amplitud.

De esa manera, el tema del desarrollo gasífero de nuestro país deja atrás una etapa de incertidumbre y potencial conflicto e ingresa a otra de estabilidad, certezas y deseos de seguir avanzando. La euforia del gobierno es entendible, no solo por haber logrado llevar a buen término un caso espinoso, sino porque a partir de ello se vuelve a encarrilar varios importantes proyectos de desarrollo. Por lo demás, constituye un innegable mérito suyo haber alcanzado el objetivo negociando ponderadamente, y sin haber afectado la indispensable estabilidad jurídica ni la reputación del Perú como país respetuoso de los contratos suscritos.

lunes, 9 de abril de 2012

Tipo de Cambio: tal como hace 15 Años

El año 2010 mencionábamos, en una nota, que el tipo de cambio nuevo sol/dólar había caído al mismo nivel de doce años atrás, es decir, de 1998. Ahora podemos repetir la información, pero ya no limitándola a ese período de tiempo, sino a uno aún más extenso: nada menos que quince años.

En efecto, debido a la debilidad de la divisa norteamericana, así como al abundante flujo de ella que por diversos motivos (incremento de exportaciones, considerables montos de inversión extranjera, remesas de los residentes en el exterior, etc) ingresa a nuestro país, el nuevo sol está en el mismo nivel que en 1997. Hoy cerró en 2.667 unidades por dólar, valor similar al que tenía el 22 de octubre de dicho año.

A ello también ha contribuido el período de pago de impuestos, que, al llevar a las empresas y demás agentes económicos a vender parte de su stock de moneda extranjera para cumplir con su obligación tributaria (cancelable en soles), deprime aún más el valor de esta, elevando, en cambio, el del nuevo sol.

¿Seguirá subiendo nuestra moneda? Dado que los factores mencionados arriba (debilidad de la economía norteamericana, incertidumbre internacional, sólidos fundamentos de la economía peruana, con crecientes ingresos de capitales, etc) seguirían vigentes, no descartamos que así pueda ocurrir. Si bien parece altamente improbable que a corto plazo llegue a una cotización como la del año 1996, de 2.50 soles por dólar, no se puede descartar que ello ocurra en un plazo algo mayor. El tiempo lo dirá.

En efecto, debido a la debilidad de la divisa norteamericana, así como al abundante flujo de ella que por diversos motivos (incremento de exportaciones, considerables montos de inversión extranjera, remesas de los residentes en el exterior, etc) ingresa a nuestro país, el nuevo sol está en el mismo nivel que en 1997. Hoy cerró en 2.667 unidades por dólar, valor similar al que tenía el 22 de octubre de dicho año.

A ello también ha contribuido el período de pago de impuestos, que, al llevar a las empresas y demás agentes económicos a vender parte de su stock de moneda extranjera para cumplir con su obligación tributaria (cancelable en soles), deprime aún más el valor de esta, elevando, en cambio, el del nuevo sol.

¿Seguirá subiendo nuestra moneda? Dado que los factores mencionados arriba (debilidad de la economía norteamericana, incertidumbre internacional, sólidos fundamentos de la economía peruana, con crecientes ingresos de capitales, etc) seguirían vigentes, no descartamos que así pueda ocurrir. Si bien parece altamente improbable que a corto plazo llegue a una cotización como la del año 1996, de 2.50 soles por dólar, no se puede descartar que ello ocurra en un plazo algo mayor. El tiempo lo dirá.

domingo, 8 de abril de 2012

El Perú en el Ranking Latinoamericano: Producción de Acero Crudo 2011

Reflejando el buen año en materia económica, la industria siderúrgica de la región también creció en forma significativa. Así nos lo hacen saber los datos de la World Steel Association, que presentamos a continuación (precisando que están sujetos a revisión, pues su dato del mes de diciembre es una estimación).

Como se sabe, el acero, resultante de la aleación del hierro y el carbono, es, por su enorme dureza y resistencia, un insumo fundamental en múltiples sectores de la economía, especialmente en la construcción, en la industria pesada (para la fabricación de puentes, buques, grúas, tanques, ductos y todo tipo de estructuras metálicas), así como en la fabricación de maquinaria y en la industria automotriz. De allí la importancia de producirlo masivamente.

Los datos que veremos ahora se refieren, como sabemos, a la producción de acero crudo (aquel que constituye la materia prima para la posterior fabricación de la multiplicidad de importantísimos productos que todos conocemos).

Brasil, reflejando su condición de principal economía latinoamericana, es el líder en esta actividad. El 2011, pese a su escaso crecimiento (su PBI solo se incrementó 2.7%), mostró un muy buen desempeño en materia siderúrgica, con una producción que creció 6.8%, alcanzando los 35.2 millones de toneladas.

México, habitual segundo productor siderúrgico en la región, también exhibió un excelente resultado, con un total de 18.1 millones de toneladas. Argentina, tercer productor, sacó provecho de su muy fuerte crecimiento económico (de casi 9%), y logró producir acero por un total de 5.6 millones de toneladas, cantidad 10% mayor que la del año anterior.

Venezuela se ubicó en el cuarto lugar, con un notable crecimiento, resultante de una fuerte recuperación productiva, luego de tres años de severísimos retrocesos. Muestra de esto último es que su nivel actual aún dista mucho de su record de 5 millones de toneladas del año 2007.

El siguiente país, Chile, registró un crecimiento considerable (el segundo más alto de la región), superando los 1.6 millones de toneladas, que le significan un record histórico. Colombia, en cambio, tuvo un crecimiento productivo mucho más modesto, que le hizo perder el quinto lugar que le había arrebatado al país sureño.

En el Perú, pese a que la construcción no tuvo un buen año, la producción de acero creció aceptablemente, recuperándose cada vez más de su bajón del año 2009, pasando de 880 mil toneladas en el 2010 a 925 mil en el 2011. Sin embargo, todavía le falta un poco para igualar el volumen record de más de un millón de toneladas alcanzado el año 2008.