El Estado peruano no es el único que, aprovechando su buena reputación crediticia (no en vano posee grado de inversión de las tres principales agencias calificadoras), coloca exitosamente sus bonos en los mercados internacionales, como lo comprobamos hace escasos días (ver aquí) con ese par de emisiones por un total de US$ 1,100 millones. También lo hacen las empresas privadas, valiéndose de la creciente confianza que inspiran como sujetos de crédito.

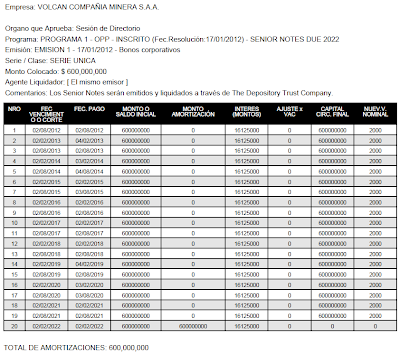

Así lo acaba de demostrar la minera Volcan, al colocar exitosamente nada menos que US$ 600 millones en bonos corporativos, a una tasa de interés de 5.375%. La empresa, una de las principales productoras mundiales de plomo, plata y zinc, efectuó esta operación para financiar sus inversiones previstas, que ascienden a US$ 1,000 millones.

Los bonos, cuyo plazo es de diez años, y que pagarán intereses semestralmente, habían recibido el grado de inversión por parte de las tres principales agencias calificadoras, por lo que iban con el éxito casi asegurado. Sin embargo, el resultado fue mejor al esperado, pues la demanda superó en más de ocho veces a la oferta, alcanzando los US$ 4,809 millones.

Eso es lo más reciente, pero de ninguna manera lo único. En setiembre del 2010 el banco BBVA Continental hizo lo propio, emitiendo bonos por US$ 200 millones, con una demanda que superó los US$ 1,000 millones. Los papeles, calificados con un rating de BBB- (grado de inversión) por parte de Fitch y BB por parte de Standard & Poor's, fueron colocados a un plazo de 30 años, a una tasa de 7.375%.

El mismo mes, el Interbank también obtuvo un gran éxito en el mercado. Su emisión, por US$ 400 millones, fue largamente sobrepasada por una demanda de US$ 2 mil millones. Los títulos, que tienen un plazo de 10 años, y pagan semestralmente una tasa de 5.75%, fueron calificados con grado de inversión, tanto por Moody's (Baa3) como por Fitch (BBB-). Gracias a ellos, el banco podrá financiar más créditos hipotecarios y otros de mediano plazo.

Antes, en abril del mismo año, Interbank había colocado bonos subordinados junior por US$ 200 millones, al larguísimo plazo de 60 años (vencen en el 2070). Los títulos, emitidos con la finalidad de ampliar el capital del banco, y que salieron al mercado con una calificación de Ba3 por parte de Moody's y una de BB por parte de Fitch, son del tipo híbrido, pues ofrecen una tasa fija de 8.5% para los primeros diez años y una variable para los restantes, e incluyen una opción de rescate a partir del décimo año. La emisión había sido prevista por US$ 150 millones, pero debido a la enorme demanda (diez veces superior a la oferta) fue ampliada al monto señalado.

Cabe señalar que, además de las mencionadas, el Interbank ya había efectuado, en octubre del 2009, otra importante emisión, por US$ 250 millones.

Y en febrero del 2010, Copeinca, empresa productora de harina y aceite de pescado, perteneciente al Grupo Dyer-Coriat (D&C), colocó en Nueva York bonos corporativos por US$ 175 millones, obteniendo una demanda por US$ 700 millones.

Como vemos, nuestras empresas cada vez se animan más a financiarse directamente en el exterior, y les está yendo bastante bien. La muy mejorada imagen crediticia actual del Perú y la creciente buena imagen y los fundamentos de cada una de ellas les están permitiendo obtener recursos en muy buenas condiciones, tanto en tasas como en plazos.

Suscribirse a:

Enviar comentarios (Atom)

Temas tratados en nuestro blog

- ADMINISTRACION PUBLICA (63)

- AEROESPACIAL (31)

- AEROPUERTOS (276)

- AFP (19)

- AGRO (107)

- AGUA (22)

- ALFABETISMO (2)

- ALIANZA DEL PACIFICO (8)

- AM LAT-7 (322)

- AMERICA LATINA (1131)

- AVIACION (23)

- BIOCOMBUSTIBLES (3)

- BOLSA (80)

- BUQUES (12)

- CALIFICACION CREDITICIA (108)

- CARICATURAS (19)

- CARRETERAS (132)

- CINE (7)

- CIUDADES (89)

- CLIMA ECONOMICO (1)

- COLISEOS (29)

- COMERCIO (35)

- COMERCIO EXTERIOR (199)

- COMPETITIVIDAD (29)

- CONSTRUCCION (29)

- CULTURA (41)

- DEFENSA (64)

- DEPORTES (111)

- DESCENTRALIZACION (4)

- DEUDA EXTERNA (17)

- DISTRIBUCION DEL INGRESO (8)

- DIVERSIDATOS (1939)

- ECOLOGIA (68)

- EDIFICIOS (85)

- EDUCACION (96)

- EL PERÚ DESDE EL SATÉLITE (1)

- EL PERÚ EN EL MUNDO (117)

- EL RECORD PERUANO (76)

- ELECTRICIDAD (219)

- EMPRESAS (77)

- ENCUESTA (28)

- ENERGIA (249)

- ESPARCIMIENTO (13)

- ESTADIOS (45)

- EXPORTACIONES (241)

- FERROCARRILES (39)

- FINANZAS (279)

- FINANZAS PUBLICAS (44)

- FORESTAL (4)

- GANADERIA (1)

- GANADERÍA (1)

- GASTRONOMIA (8)

- HOSPITALES (4)

- HOTELES (2)

- IDH (32)

- INDICADORES SOCIALES (112)

- INDICE GINI (9)

- INDUSTRIA (131)

- INFLACION (205)

- INFORMATICA (1)

- INTERCAMBIOS Y VIAS EXPRESAS (333)

- INTERNACIONAL (133)

- INTERNET (5)

- INVERSION (33)

- INVERSION EXTRANJERA (143)

- JUSTICIA (32)

- LA POSTAL DEL DESARROLLO (13)

- LEGISLACION (144)

- LIBERTAD ECONOMICA (22)

- LIMA (1295)

- LIMA Y CALLAO (480)

- MACROECONOMIA (772)

- MARCA PAIS (5)

- MARINA (72)

- MARINA MERCANTE (22)

- MEDIO AMBIENTE (4)

- MERCADO DE CAPITALES (156)

- METRO DE LIMA (793)

- METRO DE LIMA y CALLAO (406)

- MINERIA (145)

- MORTALIDAD (1)

- NUMISMÁTICA (16)

- OPINION (70)

- OPINIÓN (3)

- PBI (851)

- PESCA (13)

- PETROLEO Y GAS (113)

- PETROQUIMICA (12)

- POBLACION (30)

- POBREZA (33)

- POLITICA (255)

- PRECIOS (6)

- PRODUCCION (14)

- PROVINCIAS (152)

- PROYECTOS (1272)

- PUENTES (179)

- PUERTOS (716)

- RANKING (708)

- REGIONES (6)

- REMESAS (11)

- RESERVAS (94)

- RESUMEN QUINCENAL (136)

- RIESGO PAIS (84)

- SALUD (132)

- SANEAMIENTO (16)

- SECTOR EXTERNO (429)

- SECTOR SOCIAL (122)

- SEGURIDAD (10)

- SIDERURGIA (15)

- TEATROS Y CENTROS DE CONVENCIONES (3)

- TECNOLOGIA (61)

- TELECOMUNICACIONES (50)

- TELEFERICO (6)

- TIPO DE CAMBIO (46)

- TLC (47)

- TRABAJO (24)

- TRANSPORTES (2971)

- TREN ELECTRICO (24)

- TRIBUTACION (20)

- TURISMO (118)

- URBANISMO (5)

- vias (1)

- VIDEOS DEL DESARROLLO (31)

- VIVIENDA (22)

No hay comentarios:

Publicar un comentario